У держателей криптовалют их высокая волатильность (средняя волатильность фондового рынка США составляет 17%, а средняя волатильность Bitcoin и Ethereum – около 55%) может вызывать определенное беспокойство. Конечно, с точки зрения потребителя криптовалютный сегмент находится на ранней стадии развития и состоит в основном из ранних последователей. Однако для перехода на новый качественный уровень потребуются определенные преобразования, одним из которых является возможность получать фиксированный доход от своих активов.

Если обратиться к традиционному финансовому рынку, то существует четыре способа получения фиксированного дохода:

- Банковский депозит – этот вариант предполагает минимальную доходность, но максимальную защиту от риска.

- Покупка облигаций (государственных и корпоративных) – этот вариант предполагает более высокую доходность, но и связан с повышенным риском (компании или государства могут не погасить долг).

- Покупка акций, выплачивающих дивиденды, — этот вариант обеспечивает более высокую доходность, чем облигации, но связан с еще большим риском (в случае дефолта компании, выплачивающей дивиденды, акционеры могут потерять свои инвестиции). Одним из способов снижения рисков, связанных с покупкой акций, выплачивающих дивиденды, является инвестирование в ETF (например, в ETF, отслеживающие “дивидендных аристократов”, т.е. компании, которые в течение длительного времени не снижали и не отменяли дивидендные выплаты).

- Структурированные продукты. Структурированный продукт представляет собой комбинацию фиксированного дохода и производного инструмента. Фиксированный доход может быть получен через депозит или облигацию, либо через опционы на процентные ставки. Деривативная часть обычно включает опционы, описывающие цели той или иной стратегии (например, защита капитала, участие в движении рынка и т.д.).

Рассмотрим возможности, которые предоставляет криптовалютный рынок с точки зрения получения условно стабильного дохода. Условно стабильным он называется потому, что инвестиционные схемы не гарантируют конкретного уровня доходности. Только время покажет, какую доходность они могут предложить на самом деле. Наиболее похожими на депозиты являются ликвидный стейкинг и кредитование.

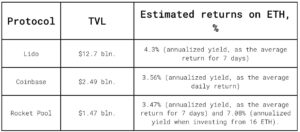

Начнем с ликвидного стейкинга. В сети Ethereum, по данным DefiLlama, существует 23 протокола, предоставляющих эту услугу. 95% всех активов сосредоточено в 3 ведущих решениях (перечислены ниже).

Как видим, заявленная доходность всегда представляет собой некоторую среднюю доходность за определенный период. Перейдем к протоколам кредитования.

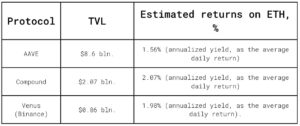

В кредитных протоколах ситуация с доходностью аналогична или даже ниже, чем в ликвидных ставочных (стейкинг) протоколах. Это связано с тем, что доходность ликвидных ставочных протоколов определяется экономикой Ethereum, а доходность кредитных протоколов – экономикой самого протокола.

Сегодня на криптовалютном рынке мы можем получить некую “гарантированную” доходность от 1,5 до 7,1% годовых по Ethereum. Однако эта “гарантированная” доходность является неким усредненным значением и зарабатывается в Ethereum или базовом активе, а не в соответствующей валюте, как это происходит в традиционных финансах, например, при выплате дивидендов по акции или купонного дохода.

Отдельно стоит отметить, что доходность по Bitcoin значительно ниже. Например, на AAVE-кредитовании доходность по Bitcoin составляет 0,16% и также является не фиксированной, а доходностью к погашению, как среднедневная доходность.

Сегмент инструментов с фиксированной доходностью, который является краеугольным камнем финансового сектора, полностью отсутствует на криптовалютном рынке. Пока нет ни протоколов с продуктом, ни клиентов, ни хотя бы минимальной выручки. Опыт Lido и AAVE показывает, что увеличение доходности на 1-2% приводит к быстрому оттоку клиентов в пользу протокола с более высокой доходностью. Можно ожидать, что в среднесрочной перспективе протоколы с фиксированной доходностью станут мейнстримом.